Metaplanet показала рост выручки на 738% после перехода на Bitcoin

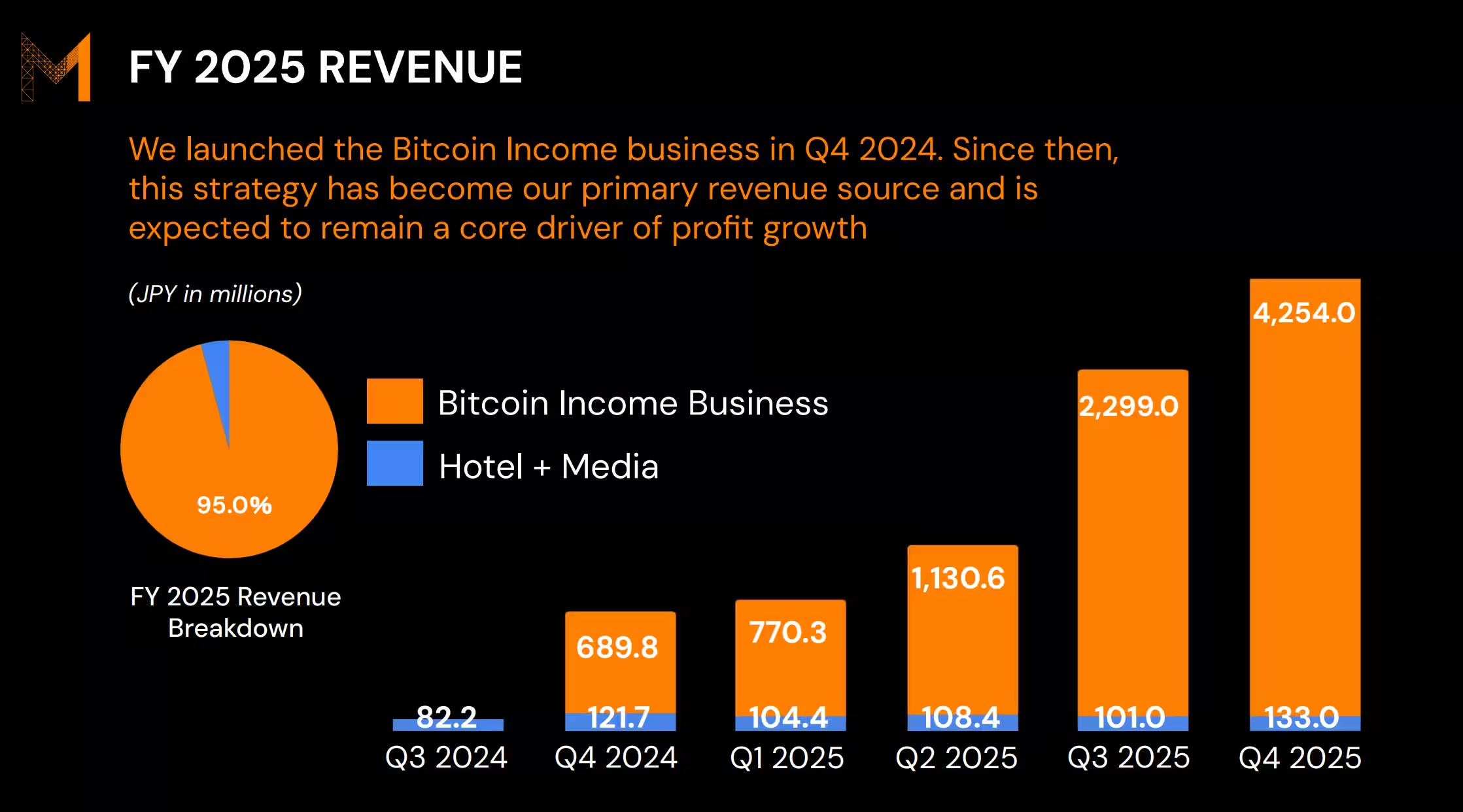

Японская публичная компания Metaplanet объявила, что за финансовый год 2025 выручка выросла на 738% — до 8,9 млрд иен (≈ $58 млн) по сравнению с 1,06 млрд иен ($7 млн) годом ранее — после решительной перестройки бизнеса вокруг операций с Bitcoin. Почти вся текущая операционная активность компании теперь связана с криптовалютой: примерно 95% дохода пришло от Bitcoin‑операций, преимущественно премий по опционам на BTC.

При этом баланс компании показал нетипичную комбинацию: операционная прибыль около $40 млн, но чистый убыток примерно $619 млн из‑за учета снижения стоимости резервов Bitcoin (обесценение более $664 млн). Metaplanet резко увеличила запасы BTC — с 1 762 монет на конец 2024 года до 35 102 монет на конец 2025 года — и с тех пор привлекла свыше $3,2 млрд капитала для реализации своей казначейской стратегии.

Доход и структура выручки Metaplanet

- Выручка 2025: 8,9 млрд иен (≈ $58 млн), рост 738% г/г.

- Доля Bitcoin в выручке: ≈95% (в основном премии по опционам на BTC).

- Операционная прибыль: примерно $40 млн.

- Чистый убыток: около $619 млн из‑за снижения оценки Bitcoin (обесценение > $664 млн).

- Биткоин‑резервы: 35 102 BTC на конец 2025 против 1 762 BTC на конец 2024.

- Привлечённый капитал после перехода на BTC‑казначейство: более $3,2 млрд; одобрен внешний раунд до $137 млн.

Почему компания понесла крупный убыток

Причина простая и знакомая любому, кто держит криптоактивы в балансе: учетные правила требуют отражать изменение справедливой стоимости. Когда рыночная цена Bitcoin упала, пересмотр стоимости резервов стер прибыль от операционной деятельности и привёл к многостраничному убытку в отчёте. Это не ошибка учёта — это следствие выбранной модели бизнеса с большой позицией в волатильном активе.

В практическом смысле Metaplanet превратила себя из операционной компании (гостиницы, медиа) в финансовую платформу, генерирующую доход через опционные сделки и удержание BTC. Такая модель приносит премии в моменты активности рынка, но делает отчётность крайне чувствительной к ценовым шокам.

Сравнение с MicroStrategy и другими казначейскими стратегиями

Metaplanet не первая компания, которая выбрала Bitcoin в качестве центра казначейской политики. Прецеденты есть: публичные компании в США и elsewhere наращивали BTC в резервах и сталкивались с той же проблемой — бухгалтерские списания при падении цены. Главное отличие Metaplanet — источник выручки: здесь значительную часть дохода приносят опционы и связанные с ними премии, тогда как у других компаний доход чаще формировался за счёт инвестиционной переоценки и корпоративных коммуникаций.

Для инвесторов и аналитиков это означает: сравнивать Metaplanet с «фондами под BTC» бессмысленно, нужно смотреть на профиль доходов (операционный доход от торговых стратегий) и на структуру привлечённого капитала, который компания использует для увеличения позиций в Bitcoin.

Чего ждать и какие риски остаются

Metaplanet прогнозирует дальнейший рост: компания ожидает выручку порядка $104 млн и операционную прибыль примерно $74 млн в 2026 году. Это амбициозно и возможно в благоприятном крипторынке, но цифры в отчётах покажут чувствительность к волатильности Bitcoin и к доступу к капиталу.

Риски очевидны: ценовые обвалы могут вновь генерировать крупные обесценения и разрушать чистую прибыль, а регуляторные изменения в Японии или зарубежных рынках могут осложнить оперативные и финансовые схемы. В выигрыше окажутся инвесторы, которые правильно оценят риск‑премию таких активов; в проигрыше — акционеры, рассчитывавшие на стабильную операционную компанию.

Вопрос открытый: последуют ли за Metaplanet другие публичные компании в Японии и Азии, готовые заменить традиционные бизнес‑линии на модели, где Bitcoin — главный источник дохода, или это останется редкой и рискованной стратегией для нишевых эмитентов.